A economia não precisa (nem deve) ser algo distante – afinal, conceitos dela fazem parte do nosso dia a dia. Entender conceitos como inflação e Curva de Phillips pode te ajudar a cuidar do seu dinheiro e dos seus investimentos.

O que é a Curva de Phillips

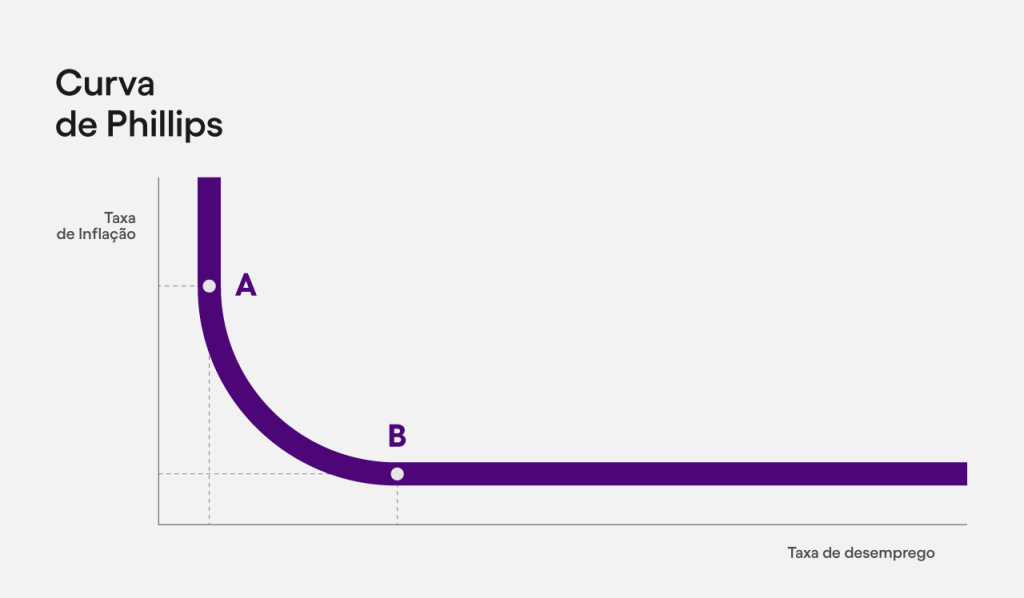

A Curva de Phillips é uma teoria que mostra a relação entre a inflação e o desemprego. Na prática, ela serve para calcular como o desemprego afeta a inflação e vice-versa.

Em outras palavras, ela mostra o impacto da população empregada nos preços de tudo aquilo que precisamos comprar no dia a dia.

Entender a Curva de Phillips é importante, por exemplo, na hora de decidir se é uma boa ideia investir em títulos que usam a inflação como indexador, por exemplo o Tesouro Direto IPCA.

Quando surgiu a Curva de Phillips?

A Curva de Phillips foi criada há mais de 60 anos e leva o nome do seu criador, o economista neozelandês A. W. Phillips (1914-1975). De acordo com essa teoria, a inflação e a taxa de desemprego têm uma relação inversa. Ou seja, quando um aumenta, o outro diminui.

Quando há mais empregos, os preços costumam subir. Isso quer dizer que a queda do desemprego pode influenciar no aumento da inflação. O inverso também acontece: caso o desemprego aumente, a tendência é que seja necessário reduzir preços para que as pessoas comprem.

Imagine que, em uma crise, o índice de desemprego tende a aumentar, já que alguns empresários podem ver a redução de pessoal como uma ferramenta de redução de custos.

Como consequência do desemprego, a renda da população diminui, a as pessoas passam a consumir menos.

Em um efeito cascata, com menos procura em todos os mercados, os empresários precisam baixar os preços. Esse também é um dos princípios da lei da oferta e demanda.

Atualmente, a maioria dos economistas concorda que esta relação só é real no curto prazo, mas não acontece no longo prazo. Por isso, a Curva de Phillips passou por revisões ao longo do tempo.

Um bom exemplo da mudança de pensamento é a incorporação das expectativas do mercado em relação à inflação e ao desemprego. Com a incorporação dessa expectativa, a teoria passa a ser conhecida como Curva de Phillips aceleracionista.

Curva de Phillips aceleracionista: entenda

A Curva de Phillips Aceleracionista pode ser considerada uma evolução da Curva de Phillips original. Com a globalização e evolução do comércio internacional, já não era possível fazer a relação entre a inflação e o desemprego interno. Então, na Curva de Phillips aceleracionista foram incluídas as expectativas do mercado.

Assim, a teoria passou a desenhar uma curva na qual é possível que inflação e desemprego caminhem em conjunto, podendo auxiliar economistas e governantes no desenvolvimento de metas e políticas realistas.

Afinal, o que é a inflação?

A inflação é o fenômeno econômico da alta generalizada nos preços. Embora ela seja vista como uma grande vilã, é importante saber que a inflação acontece em qualquer economia e que os preços oscilam de acordo com os movimentos do mercado.

Ou seja: uma inflação controlada, dentro de sua meta, não significa necessariamente algo ruim. É um movimento natural da economia.

Na prática, a inflação corrói o valor do dinheiro ao longo do tempo, causando sua desvalorização. Com isso, uma mesma nota de R$ 100 compra menos itens do que há 15 anos.

A economia possui um ritmo próprio e as oscilações dos preços podem acontecer por vários fatores. Por exemplo, existe uma relação entre inflação e decisões políticas, situações sociais e financeiras, crises, bem como desastres climáticos e muitos outros.

Saiba mais sobre a inflação e como ela afeta sua vida

Podemos imprimir mais dinheiro segundo a Curva de Phillips?

A resposta é não. Muita gente pensa que, para resolver a desigualdade, basta imprimir mais dinheiro e distribuir à população. Imprimir mais cédulas não faz com que a produção e o Produto Interno Bruto (PIB) do país cresçam. Pelo contrário, o resultado será apenas a desvalorização do dinheiro.

Isso acontece em razão da lei de oferta de demanda. Afinal, quanto maior for a oferta, mais o valor cai, ou seja, o dinheiro passa a valer menos.

Por isso, na prática, a inflação vai acontecer e os preços vão subir. Assim, você vai perder poder de compra mesmo com um maior número de cédulas e moedas circulando pelo mercado.

Como a inflação afeta seus investimentos?

No Brasil, o indicador oficial da inflação é o Índice de Preços ao Consumidor Amplo (IPCA). Ele mostra quanto aumentou ou diminuiu o preço de diversos produtos consumidos no país, em um determinado período. E existem diversos investimentos que usam o IPCA como referência para seus rendimentos.

Quando a inflação está em alta (e com previsões de aumentar mais), por exemplo, investidores buscam aplicações que sejam capazes de sobreviver à escalada de preços.

Isso significa que, na hora de investir, é importante buscar a rentabilidade real – ou seja, uma rentabilidade que esteja acima da inflação.

Tesouro Direto

Quando você aplica no Tesouro Direto, é como se estivesse emprestando dinheiro ao governo.

Na prática, como existe uma variedade de títulos do Tesouro Direto, é importante conhecer e saber como cada um deles faz o dinheiro crescer. O Tesouro Selic (LFT) e o Tesouro IPCA+ (NTN-B Principal) são dois dos mais populares da modalidade.

O Tesouro Selic tem seus rendimentos balizados pela variação da taxa básica de juros da economia, enquanto o Tesouro IPCA+ paga o IPCA (inflação) do período mais uma taxa pré-definida no momento de investir.

LCIs e LCAs

As Letras de Crédito Imobiliário (LCIs) e Letras de Crédito do Agronegócio (LCAs) são parecidas com os Certificados de Depósitos Bancários (CDBs). No entanto, as LCs têm como objetivo dar crédito a segmentos específicos, o imobiliário e o agronegócio.

Dependendo do título, o rendimento pode estar atrelado ao CDI ou ao IPCA. Quando a inflação e os juros estão em alta, as Letras de Crédito tendem a oferecer melhores rendimentos.

Além disso, trata-se de um investimento protegido pelo Fundo Garantidor de Crédito (FGC), que garante o montante investido em caso de quebra da instituição que ofereceu o título. Por meio dele, é possível resgatar até R$ 250 mil por CPF e por instituição.

Fundos de investimento

Alguns fundos de investimento em renda fixa também têm seus rendimentos atrelados ao IPCA. Contudo, é fundamental verificar como funciona o fundo e quais são os índices que determinam a remuneração de cada cotista.

Desse modo, é possível ter uma ideia real de ganho em relação ao investimento.Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Ainda não conhece o Nubank? Saiba mais sobre nossos produtos e a nossa história.