Quem começa no mundo dos investimentos logo entra em contato com o termo CDI – o Certificado de Depósito Interbancário. E, para entender o que é um fundo DI, vale saber que eles têm tudo a ver um com o outro.

O CDI é, em linhas gerais, uma taxa que determina o rendimento anual de diversos tipos de investimento. O fundo DI nada mais é que um fundo de investimentos atrelados ao CDI.

O que é fundo DI?

Vamos do princípio: o fundo DI é um fundo de investimentos composto por diversos títulos com rendimento baseado na taxa CDI. Ou seja: ele combina vários investimentos de renda fixa dentro de uma única aplicação.

Isso significa que a rentabilidade de um fundo DI está diretamente ligada ao CDI e à Selic, a taxa básica de juros da economia brasileira.

Os gestores que montam um fundo desse tipo selecionam principalmente títulos de renda fixa pós-fixados – isto é, cujo rendimento está sujeito a mudanças no CDI ou na Selic. Em outras palavras: se essas taxas subirem, os retornos do fundo serão maiores; se elas caírem, os retornos diminuirão.

Como investir em fundos DI?

Para investir em fundos DI, é preciso entender a lógica por trás dos fundos de investimento: eles são uma modalidade de aplicação financeira coletiva, ou seja, várias pessoas podem investir em um mesmo fundo.

Aplicar dinheiro em um fundo de investimento é o mesmo que comprar uma cota dele. As cotas são revertidas em retornos financeiros e, quanto mais cotas um único investidor tiver, maior a sua rentabilidade tende a ser.

Os valores aplicados no fundo são administrados por uma gestora que, por sua vez, os investe nos produtos. O investidor individual permite que a gestora reinvista a quantia nos títulos e repasse os lucros a todos os investidores do fundo.

Estes são os principais aspectos que devem ser observados na hora de escolher um fundo DI para investir:

1. Rentabilidade de um fundo DI

Quanto a aplicação vai render ao investidor? Este é o primeiro fator a ser levado em conta ao escolher um fundo DI. Como explicado acima, os títulos dentro do fundo são indexados ao CDI e, portanto, a rentabilidade tende a ser uma porcentagem dessa taxa.

Por exemplo: se um fundo rende 90% do CDI e, no momento do resgate do valor, o CDI estiver a 3%, isso significa que o rendimento será de 2,7%.

2. Custos

Aqui entra uma das principais diferenças para o investidor na hora de optar entre um fundo DI ou títulos simples de renda fixa: a taxa de administração,

Ao contrário de investimentos simples, como a maioria dos CDBs, RDBs e do Tesouro Direto, os fundos obrigatoriamente têm uma administradora, que cobra pela gestão.

A taxa de administração é um percentual anual que incide sobre o valor total do investidor dentro do fundo – mas é cobrada de forma proporcional diariamente.

3. Tributação do fundo DI

A tributação do fundo DI também é um pouco diferente. Assim como na maioria dos títulos de renda fixa, existem duas cobranças: o Imposto sobre Operações Financeiras (IOF) e o Imposto de Renda. A diferença principal está na maneira como a cobrança do IR é feita.

O Imposto de Renda incide sobre os rendimentos do fundo semestralmente. Conhecido como “come-cotas”, esse modelo de tributação é distinto da maioria das aplicações de renda fixa, nas quais o imposto só é recolhido na hora do resgate.

Para o investidor, isso significa que, a cada 6 meses, uma quantia proporcional é retirada de seus rendimentos.

4. Liquidez

A liquidez indica quão rápido uma pessoa consegue realizar o resgate de seu investimento – ou seja, quanto tempo passa do momento em que ela solicita o resgate até o dinheiro ficar disponível em sua conta.

Na maioria dos casos, os fundos DI têm liquidez diária, também conhecida como D+1: isso significa que, ao pedir o resgate, os investidores têm o dinheiro creditado até o próximo dia útil. Também existem fundos desse tipo com liquidez imediata (ou D+0), cujo resgate é efetuado no momento do pedido.

Vale lembrar, no entanto, que isso não é uma regra. A liquidez deve estar descrita no fundo e é uma informação importante na hora de decidir comprar ou não.

Vantagens e desvantagens

Vantagens do fundo DI

- Baixo risco: por reunir aplicações de renda fixa (principalmente papéis pós-fixados emitidos pelo governo e por bancos), os fundos DI tendem a ser conservadores e seguros para o investidor.

- Liquidez: os modelos de liquidez D+0 e D+1, comuns para esse tipo de fundo, significam que o investidor tem acesso fácil ao dinheiro caso deseje resgatá-lo – importante para quem quiser usá-lo como reserva de emergência, por exemplo.

- Comodidade: por ter uma gestora responsável pela administração (e otimização), não exigem tanto acompanhamento do investidor individual.

Desvantagens do fundo DI

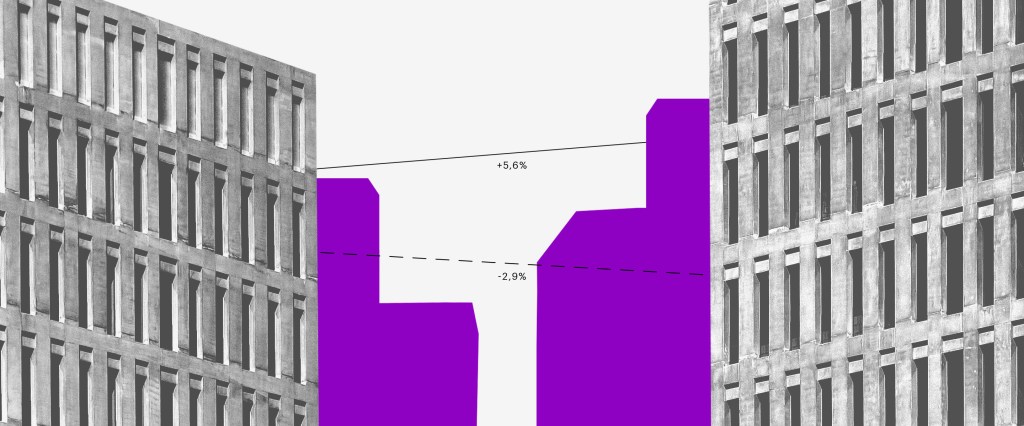

- Rentabilidade: com poucos riscos vêm poucos retornos financeiros. Essa é a lógica básica do mercado financeiro. E, em tempos de Selic baixa, a rentabilidade dos fundos DI acaba sendo prejudicada.

- Cobranças: a taxa de administração afeta o retorno, assim como o regime de tributação – neste último caso, por recolher o IR a cada 6 meses, o “come-cotas” prejudica o rendimento de juros sobre juros.

Como sempre, entender se uma aplicação vale a pena depende de uma série de fatores – como o contexto econômico, o perfil do investidor e o objetivo para o dinheiro.

As vantagens e desvantagens acima podem ajudar a nortear a decisão, mas, independentemente do caso, é essencial sempre se informar sobre os detalhes do fundo para não ser pego de surpresa.

Está começando no universo dos investimentos? Veja os primeiros passos aqui.

Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Saiba mais sobre nossos produtos e a nossa história aqui.